昨日(10月15日),北向资金公布2024年3季度持股数据,吃喝板块龙头获北向资金持股金额居前。数据显示,截至2024年9月30日,贵州茅台获北向资金持股市值达到1517.81亿元,稳居A股首位。五粮液亦以283.12亿元的持股市值位居A股第12位。

基金定期报告显示,贵州茅台、五粮液为食品ETF(515710)前两大权重股,截至2024年2季度末,持仓占比分别为14.76%、14.63%。

消息面上,白酒龙头五粮液重磅发声,表示将稳步持续提升现金分红。10月15日,五粮液在投资者互动平台表示,公司2023年现金分红比例为60%,较上年提升近5个百分点。目前已累计现金分红941亿元,是上市募集资金总额的25倍。未来,随着经营业绩稳健发展,公司将稳步持续提升现金分红,加大投资者回报。

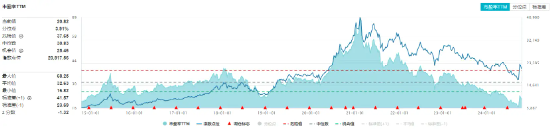

从食饮板块估值方面来看,Wind数据显示,截至昨日收盘,食品ETF(515710)标的指数细分食品指数市盈率为20.82倍,位于近10年来3.91%分位点的低位,中长期配置性价比凸显。

展望后市,平安证券表示,随着本轮宏观超预期政策的出台、以及对于未来潜在政策预期的引导,市场信心得到有效提振,食品饮料行业有望迎来持续的估值修复行情。后续建议把握三条主线:(1)业绩确定性强、行业景气度高的板块;(2)刚需子行业企稳改善;(3)低估值、弹性大、前期受损明显的餐饮供应链、啤酒调味品等。

招商证券表示,货币宽松叠加财政刺激,通胀预期有望上升,利好食品饮料价格表现。短期三季度大多数企业仍然业绩承压,但估值回落后,未来改善潜力意义高于三季报。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年10月15日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨赐

发表评论