来源:晨明的策略深度思考

本文作者:刘晨明/郑恺/杨泽蓁/毕露露

报告摘要

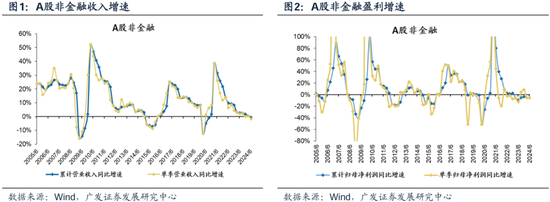

中报A股整体的表征数据低预期,表明过去2-3年A股企业的经营环境依然面临较大挑战,企业转向稳健的趋势不变:

需求仍是症结所在。A股非金融的收入增速连续下滑至负增,合同负债及预收款反应的订单萎缩,企业有被动累库的压力。

周转率拖累ROE,企业对于资本开支持续审慎,供需错配的裂口弥合。22年之后,A股的投资现金流支出上升,结构性扩产明显,但收入增速并未企稳持续下滑,供需错配拖累A股资产周转率;这一局面在23年之后缓解,投资现金流支出下行与收入增速快速靠拢,我们报告中对供给压力峰值过去的板块做出整理。

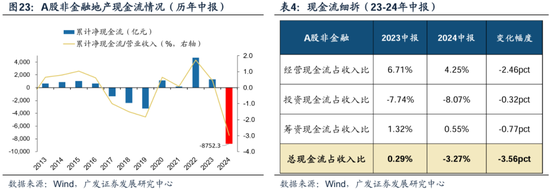

现金流存在压力,经营现金流、投资现金流、筹资现金流均有下行。不过现金流的好坏不以绝对值来衡量,关键取决于企业的现金流取于何处、用于哪里——经营现金流如果用来主动补库,则是需求预期积极的迹象;筹资现金流的下行意味着企业减少举债、偿还旧债。

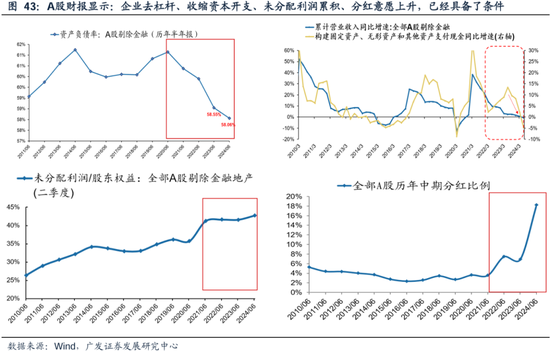

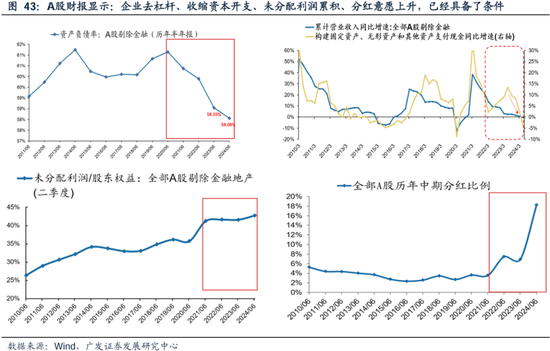

上述变化驱使企业继续朝着稳健经营、注重股东回报的路径发展。我们报告中对未来可能提升ROE稳定性的行业做了详细筛选。24年中期分红的比例达到历史新高,未来预计有越来越多潜在自由现金流充沛且减少无序扩张的企业会提升分红,构成【稳定类资产】的筛选条件。

总量的趋势逆转之前,五个维度进行行业比较,来挖掘率先企稳的方向。

维度一:需求不再下滑,收入中报正增且提速的行业(电子、计算机、有色、化工) ;盈利连续2个季度改善行业(农业、电子、工业金属、化工);

维度二:中报披露伴随着多数行业下修全年业绩,此时逆势上修预测且下半年有20%以上正增的稀缺高景气(出海链的服饰、客车、逆变器、家具设备,科技链的硬件环节);

维度三:经营周期率先企稳,例如A股整体未补库、但率先主动补库存的行业,收入和毛利率随着补库存仍然平稳的行业;

维度四:A股整体去产能、而CAPEX触底(没供给)且收入和周转率改善的行业(可选消费及TMT细分);

维度五:自由现金流行业比较框架的更新:EBIT改善、FCFF高位、营运资本和CAPEX收敛的行业(民爆、玻纤、半导体、工程机械、生猪)。

【三类资产】的中报验证情况——

1.反内卷的稳定价值类资产,根据中报情况行业更新;

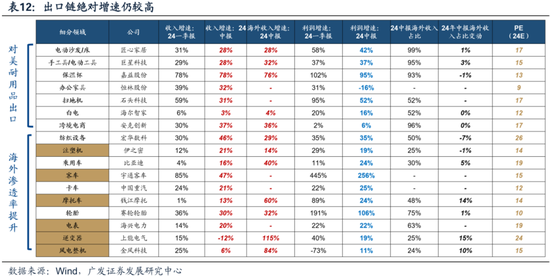

2.出海链,二季度估值较高的时候市场担心降速,但目前动态估值回到合理水平,可以重新定价“高增”,重点关注“亚非拉”领域;

3.科技链硬件,仍是率先主动补库及收入增长的先行军,在稀缺的高景气面前,筹码扰动只在短期;

4.内需相关的经济周期类资产,业绩压力较大,结构上依然只能挖掘财政支持的α。

详细内容,欢迎参加今天下午16点进门财经路演,欢迎扫描下方二维码:

报告正文

一、A股总览:中报低预期,总量下行的趋势仍未扭转

(一)A股整体:总量下行的趋势仍未扭转

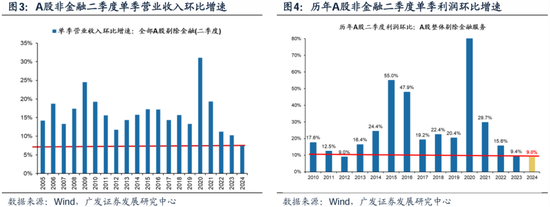

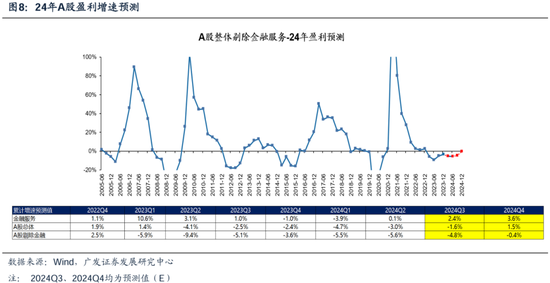

PPI底部企稳、但A股非金融收入增速继续下滑。A股非金融一季报收入增速0.5%,中报转负至-0.6%,连续10个季度下滑。

净利润增速也再度下探,总量下行的趋势仍未扭转。A股非金融的累计利润同比下滑至-5.6%(一季报-5.5%)。

本次非经常损益有较大影响(税收变化、政府补贴、投资收益等,非经常损益/归母净利润=8.7%),不过扣非后的A股非金融利润增速也在下滑(一季报-1.6%,中报-3.1%),表明总需求疲弱之下、企业主业经营的恢复依然偏慢。

二季度的单季环比趋势处于历史较差的水平,这是中报低预期的原因。

无论是收入还是利润,二季度的环比增速,A股非金融的表现都显著低于历史季节性。

(二)宽基指数:科创芯片的净利润趋势连续改善

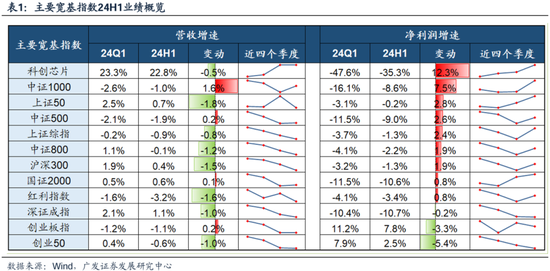

多数宽基指数的收入下滑、利润增速企稳。中证1000的收入、利润增速改善,科创芯片的收入增速较高(22.8%)、利润增速连续改善。

(三)如何展望下半年?Q3仍面临供需双弱的压力,不过汇兑损益的扰动也会弱化

第一,Q3仍面临供需双弱的压力。

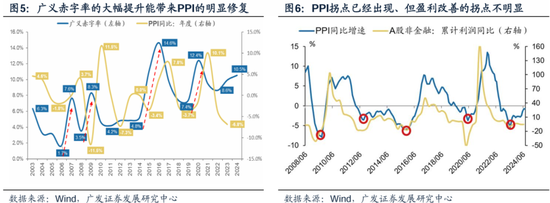

PPI已经企稳,但PPI拐点对盈利拐点的传导,本轮并不流畅,价稳但量依然疲弱。8月制造业PMI下行、PMI出厂价格指数下滑,预计PPI也有回踩压力,症结仍是总需求不足。

在政策未打破现有供需惯性、广义财政未有显著扩张之前,A股ROE可能不再继续下行、但也很难有明确的上行趋势。

第二,不过,汇兑损益的扰动也会有所弱化。

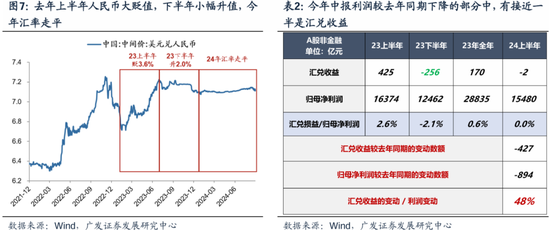

今年中报利润超预期下滑部分源于汇兑高基数。23年上半年人民币汇率贬接近4%,带来A股非金融425亿汇兑收益(计入财务费用)。今年上半年汇率走平,汇兑收益几乎为0,高基数拖累表观同比。

测算来看:今年中报利润的下滑,有接近50%都是汇兑损益导致。如果剔除汇兑影响,今年H1A股非金融利润同比-2.9%,较Q1降幅收窄。

展望下半年,23下半年汇率转为小幅升值,汇兑受损256亿,反而变成了低基数。下半年汇兑对A股的表观盈利影响弱化、甚至变成正贡献。

(四)盈利预测:继续下修全年的盈利预测

23年中报的本轮盈利周期高点下行的底部(“盈利底”),对应的24年中报基数其实是非常低的。

在此背景下中报增速仍较一季报继续下滑,盈利出现了“二次探底”,也对应了权益市场的再次承压。

展望下半年,“汇兑收益”的影响会较二季度减缓,PPI继续回升,有望支撑盈利趋势缓慢恢复,但全年回正依然存在不确定性。

二、ROE:底部震荡的时间超过历史周期

(一)ROE仍在下滑,供需双弱之下周转率、利润率仍未企稳

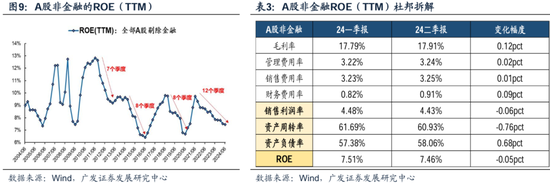

ROE继续下滑,本轮ROE下行周期已经超过历史时长。24年一季报A股非金融ROE(TTM)下滑至7.46%。

21年开始的本轮ROE下滑周期已持续了12个季度。对比18-19年的8个季度、14-15年的8个季度、11-12年的7个季度,本轮下行周期的时长已超过历史。

创业板的ROE降幅收窄,供需失衡的问题有所缓解;科创板ROE仍在下滑。

创业板的收入增速企稳回升(电子、计算机),叠加产能压力已经有较大程度的消化、资产增速下行(新能源),其资产周转率已企稳回升,因此创业板的ROE下行趋势已经放缓。

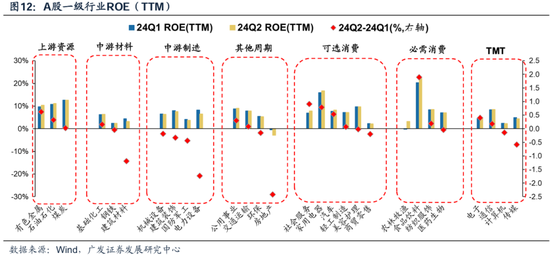

(二)ROE改善的行业:消费、TMT、资源品

ROE改善幅度居先的领域为消费和TMT:农林牧渔、社会服务、家用电器、有色金属、汽车。

回落程度居先的行业为房地产、电力设备、建筑材料、传媒。

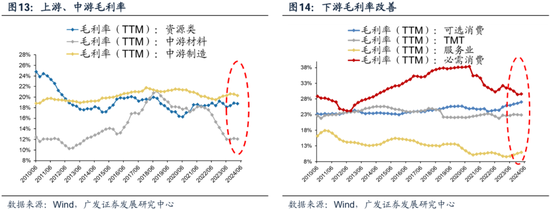

(三)利润率:费用率上行使得净利率难以改善,毛利空间向下游倾斜

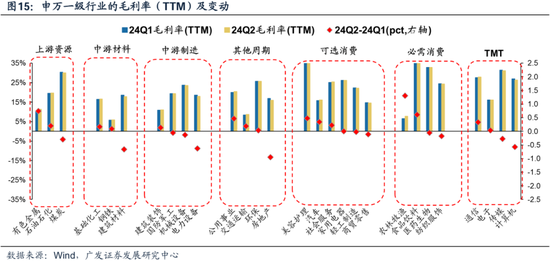

毛利率改善但净利率仍未企稳。TMT和可选消费的毛利率改善最显著,中游制造的毛利率(机械、新能源、军工)仍在下滑。

本次财务费用的影响较大,来自于【财务费用-汇兑损益】的负面影响,根据汇率趋势下半年有望缓解。

结构上的三个特征:

上游内外分化:煤炭毛利率下滑;有色毛利率改善。

中游“涨价”行业毛利率改善、“量缩”行业毛利率承压:化工子行业的毛利率改善明显;新能源、建材下滑。

下游毛利普遍扩张:包括农业、美护、汽车、食品饮料、社服等消费,以及通信等TMT。

(四)周转率:仍是杜邦分项中较严峻问题,收入降幅较大拖累周转率

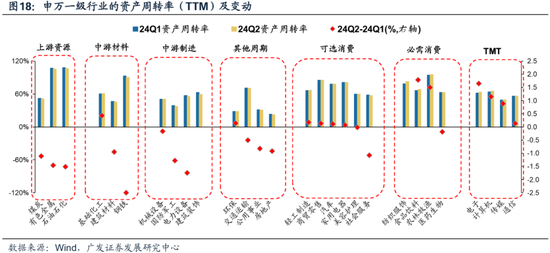

A股非金融的资产周转率继续回落,连续9个季度下滑。

资产周转率表征供需状况,是目前ROE的主要约束;多数行业资产增速下移,但收入降幅更快,使得周转率仍未企稳。

今年以来政策引导的供给收缩已有推进,工业企业的产能利用率在Q2单季有所稳定,不过也基本处于15年以来的低位。

结构来看,TMT的周转率改善,制造业构成拖累。

TMT收入改善、周转率提升:电子、计算机。

制造业的周转率仍是拖累:包括资源品(煤炭、有色),也包括设备与材料(电力设备、军工、钢铁)。

消费周转率逐渐稳定:农业、食品饮料、纺服改善,家电、轻工、汽车企稳。

(五)杠杆率:企业资产负债表的修复是个慢变量

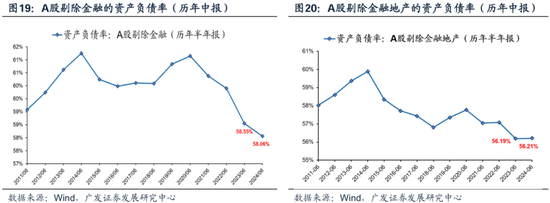

当前企业整体的债务率仍在下行,结构上企业做出调整:

剔除季节性扰动,24年半年报A股非金融的资产负债率下滑,非金融非地产企业的资产负债率逐渐稳定。当前资产负债率已是2010年以来的低位,企业加杠杆意愿仍不强。

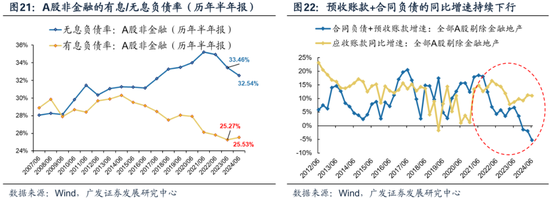

从负债结构上,A股企业有息负债率有所企稳,但无息负债率仍在下行。

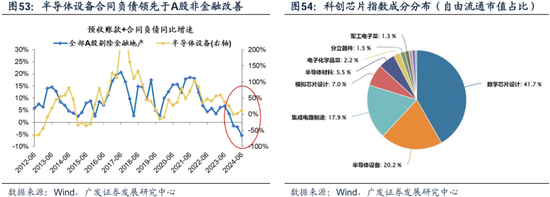

A股企业已经开始缓慢的抬升【有息负债率】,主要行业是医药、电子、通信、电力设备。

但【无息负债率】仍在下行,尤其是反映订单情况的“合同负债+预收账款”依然掉的很快。

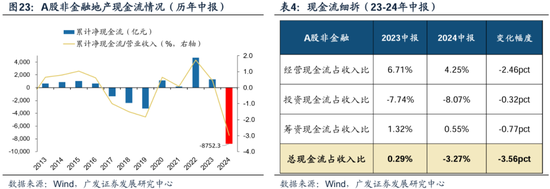

三、现金流:中报承压

(一)现金流:中报口径来看现金流承压

24中报净现金流数据不如历年同期,不过现金流的好坏不以绝对值来判断,关键在于结构。

不仅仅是A股非金融,如果看A股非金融非地产结论一样:经营现金流下行、投资现金流下行、筹资现金流下行。

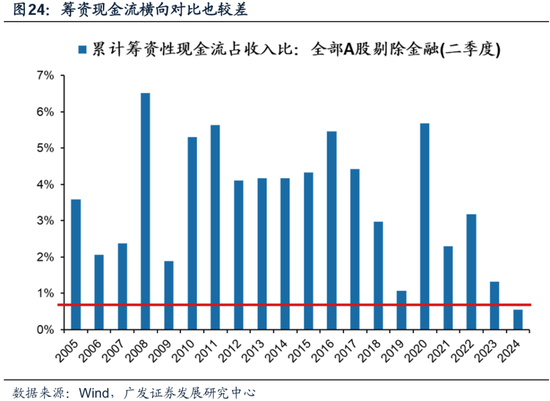

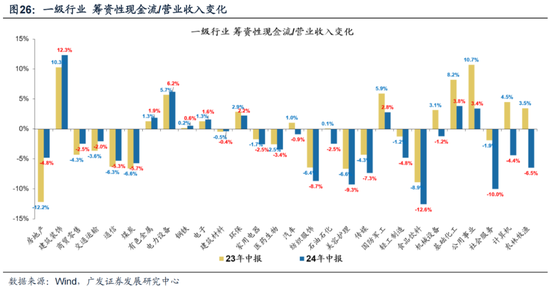

(二)筹资现金流:与融资意愿和融资能力挂钩

24年较去年同期,主要是“筹来的钱”大幅减少(吸收投资收到的现金),以及偿债的资金增加,与企业“缩表”数据相呼应。

结构来看,筹资性现金流下行最多的行业主要是消费及制造业。

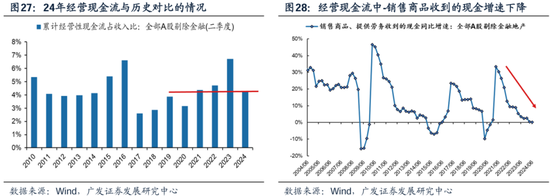

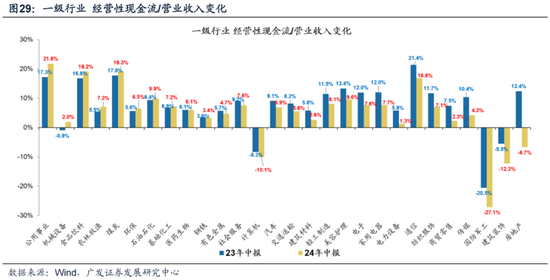

(三)经营现金流:结构性的累库对经营现金流形成了消耗

经营现金流和库存周期挂钩。24年较23年,主要板块的经营现金流都在下滑,主要与下文详细展开的企业库存周期缓慢开启相关,但绝大多数行业是收入下行带来的被动累库。

结构上特许经营权的行业、必需消费(食品饮料、农业)的经营现金流状况好一些。

A股企业的库存周期已经触底,但主动补库的动能不足(购买商品支付的现金流增速没有抬升),被动累库造成经营现金流的折耗。

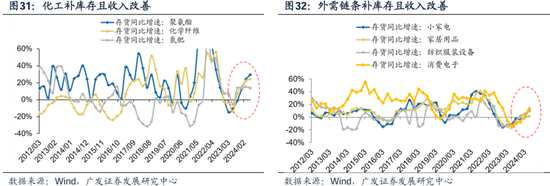

结构性主动补库的行业集中在:电子链、外需链、化工。

(四)投资现金流:资本开支下降,但投资支付的现金变多形成拖累

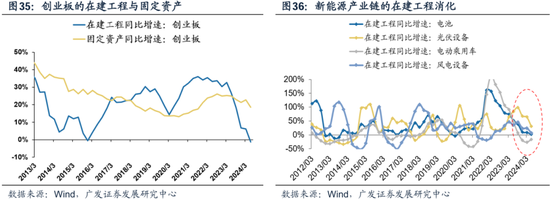

从产能周期的角度来看,产能收缩的趋势非常明显,因此用于CAPEX的现金投入也在变少。

需求恢复的速度较慢且收入还在下滑,因此企业产能决策较为审慎。

从资本开支的最敏锐的指标【投资现金流:构建各类资产支付的现金流】来看,目前资本开支的收缩已和收入增速逐渐靠拢,逐渐消化供需错配的缺口。

“在建工程”下行转向“固定资产”下行,过剩产能的制造业产能压力高峰逐渐过去。以新能源为代表的创业板,一轮产能扩张高峰也已过去。目前在建工程增速大幅下滑后逐渐企稳,固定资产增速也在回落。

四、行业比较:总量未扭转,留意率先企稳的方向以及稀缺的高景气

(一)维度①:回到事情的本源,需求已经企稳的行业

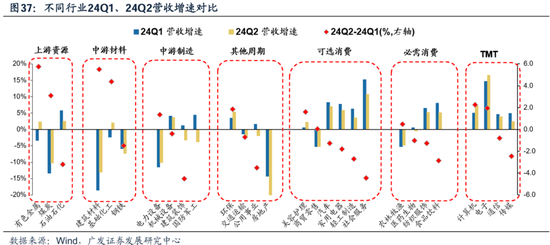

总量收入还在下滑的背景下,率先实现收入为正,且中报较一季报提速的:电子、计算机、环保、有色、化工、美容护理。

(二)维度②:迈过最差时刻,盈利连续提速的行业

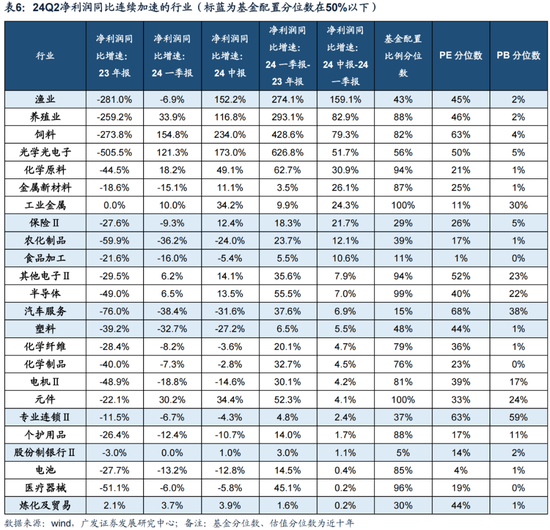

总量盈利还在二次探底的背景下,盈利增速为正,且连续2个季度连续改善行业(其中基金配置低的标注):农业、电子(光学光电子、半导体、元件)、工业金属、保险。

负增持续收敛的行业:化工(农化、塑料、化纤)、电池、电机。

(三)维度③:盈利预测动态调整,高景气的方向仍是十分稀缺

即期盈利来看,24H1高增长(增速>20%)的行业数量已接近近十年的新低,仅次于疫情冲击的20Q1盈利底。

中报低迷之下,远期盈利的不确定性也上升。8月财报季85%的二级行业下修24年盈利预测。

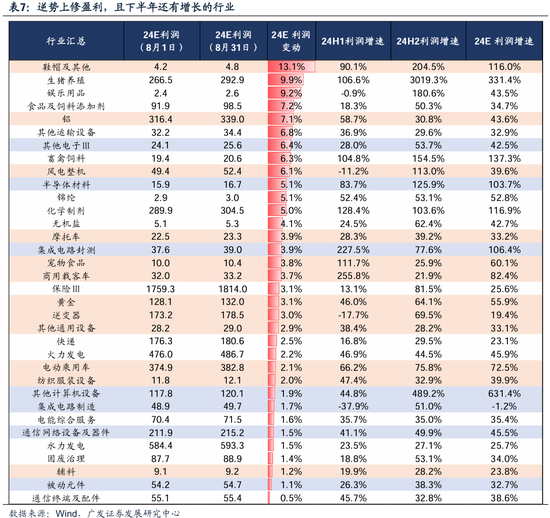

逆势上修盈利且下半年仍预期有增速的行业是稀缺的景气方向:外需/科技。

在中报多数行业低增长且下修盈利预测的背景下:

1. 可以在财报季逆势上修盈利预测。

2. 下半年仍可以至少有20%以上的增长。

此类行业是当前稀缺的景气方向,主要集中在外需链条(出口链/资源品)和科技链条(电子/AI算力)两个领域。分别于下表中标红和标蓝。

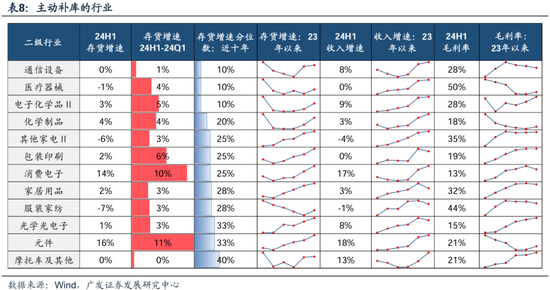

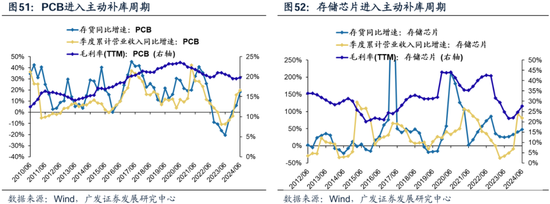

(四)维度④:当前能够主动补库的行业,有比较明确的需求预期

在A股整体补库意愿不高、被动累库居多的背景下,我们筛选率先开启主动补库的行业,其有比较明确的需求预期——

1. 库存位于近十年40%分位数以下;

2. 近几个季度库存开始回补;

3. 近几个季度收入和毛利率改善。

结论如下表,同样以科技、出口链为主。

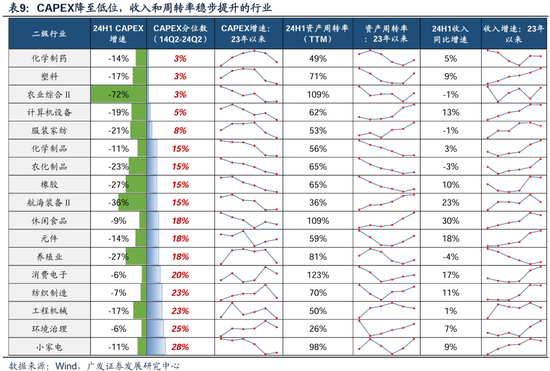

(五)维度⑤:CAPEX降至低位、周转率稳步提升的行业

基于供需格局率先优化的角度,我们同样能筛选一批行业,其实现了CAPEX降至低位、周转率稳步提升,具备更强的涨价或再扩张动能。基于如下标准:

1. CAPEX已经负增长;

2. CAPEX下行至历史20%分位数以下;

3. 周转和收入率先企稳或改善。

结论如下表,以科技、出口链、部分材料和消费为主。

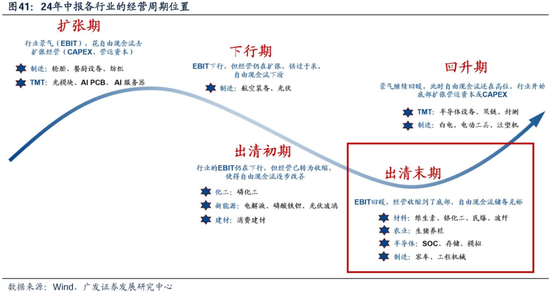

(六)维度⑥:基于自由现金流及其分项,综合评估行业所处的位置

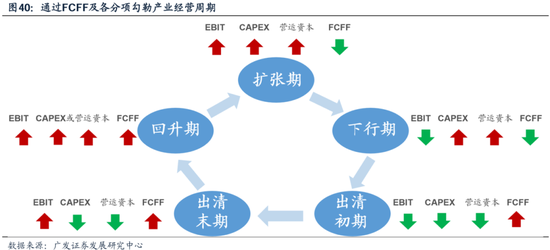

我们在23年三季报,23-10-17《自由现金流新高及行业比较新范式》建立了一套基于自由现金流及其分项的行业比较思路。

由于自由现金流的主要计算是经营性的现金流(主要是EBIT)减去各种开支科目(比如CAPEX和营运资本),其中包含了经营状况、库存状况、偿债状况、产能状况,可以基于分项的拆解来理解企业对于经营周期的定位——

1. 扩张期:景气高增(EBIT),这时企业扩张经营(CAPEX和营运资本),账目不太留钱,FCFF下滑。比如21年的新能源车和电子。

2. 下行期:景气总会回落(EBIT),但企业还在扩张(不然就没份额了),造成供给过剩,FCFF还在下滑。比如22年的新能源车和电子。

3. 出清期:景气还在下滑或逐渐触底,企业开始收缩各项开支带来竞争格局改善,FCFF改善。库存和CAPEX等指标逐渐出清到低点。例如23年的电子产业。

4. 回升期:随着产能需求的回暖,企业开始重新底部扩张,这时FCFF还在高位,是底部开始复苏的最佳状态。比如23年底的出口链。

此后,如果需求可持续,企业会进一步加大扩张,并进入扩张期,周而复始。

“困境反转”的行业比较多的落入【出清期】,而“景气投资”的行业比较多的处于【扩张期】。

位于出清末期(供给侧出清+需求端改善+账面上自由现金流充裕)的行业主要集中在化工、电子、生猪、出口链等产业,包括:维生素、铬化工、民爆、玻纤、生猪、SOC、存储、模拟、客车、工程机械等。

五、【三类资产】中报的验证情况

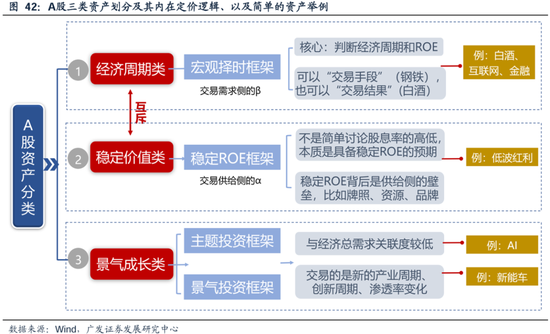

(一)重新划分三类资产: 经济周期类,稳定价值类,景气成长类

我们将A股风格划分为三类资产:经济周期类、稳定价值类、景气成长类。

① 类别一:经济周期类(ROE随周期波动的品种),交易经济上行预期

② 类别二:稳定价值类(ROE相对稳定的品种),交易经济下行预期

③ 类别三:景气成长类(分为主题投资和景气度投资,ROE追随其独立产业周期的品种),具备经济脱敏属性

(二)大变局:从交易边际变化到重新认知内在价值

从财报线索来看,企业微观行为变化显示,上市公司的自主行为依然在朝着减少内卷、提升现金流、增加股东回报的方向演绎,这一趋势在24年中报仍成立。

国内经济底层基础变化的过程中,2020年以来A股上市公司的行为也悄然发生转变:资产负债率下降→资本开支及营运开支收缩→未分配利润累积→分红比例提升。

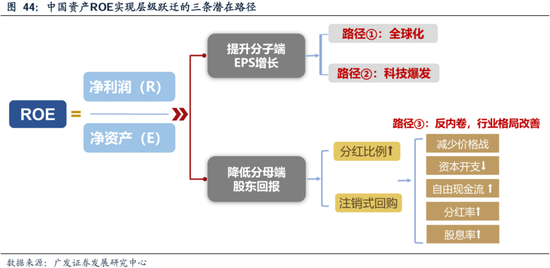

(三)中国资产ROE实现层级跃迁的三条潜在路径

在新时代的背景下,我们也总结了中国资产ROE实现层级跃迁的三条潜在路径——要实现ROE的稳定性,要么来自盈利的可持续增长(做大分子),要么加大分红比例(降低分母)。

分子端EPS增长增长的线索:①全球化;②科技爆发

分母端净资产下降的线索: ③ 反内卷

(四)稳定价值类:反内卷,越来越多的行业具备稳定经营的特征

如果行业龙头逐渐减少价格战、降低资本开支、改善现金流,用以支撑可持续的股东回报计划(分红、回购注销),则有望逐步实现ROE的稳定,从之前的核心资产/经济周期类资产逐步变成新的稳定价值类资产。

结合中报数据,我们筛选了一揽子竞争格局优化→不卷了→后续有望维持红利属性、或是从原先的经济周期类资产/核心资产变为新的红利资产的品种——

(1)竞争格局优化:行业CR3抬升;

(2)减少资本开支:去杠杆(资产负债率下行)、去产能(CAPEX下行、CAPEX/收入下行);

(3)实现分红潜力的提升:自由现金流改善或是高位稳定、未分配利润/股东权益改善或是高位稳定;

结论如下表所示。

(五)外需链:二季度高估值时担心降速,当前估值合理、可重新交易高增

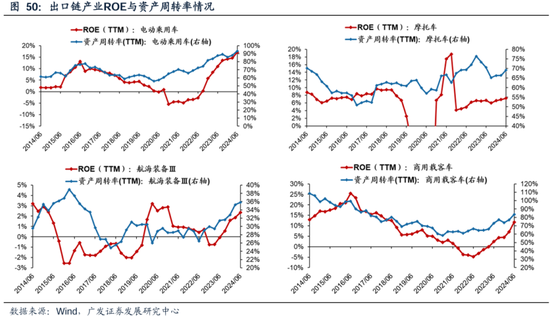

出口链收入和ROE趋势未变,随着汇兑靴子落地,后仍具备配置价值。

在A股整体周转和ROE承压的背景下,部分出口链行业已率先实现周转率的抬升,并支撑ROE,如客车、新能源车、摩托车、船舶、家居等。

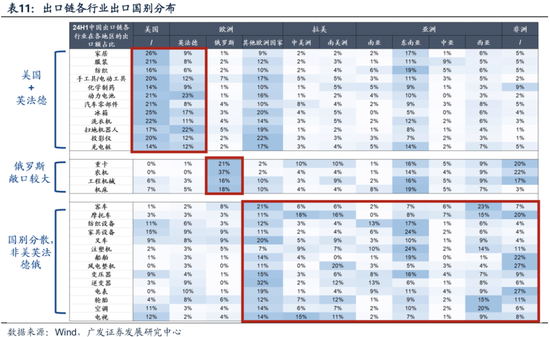

下半年美国大选和全球制造业PMI仍具不确定性的背景下,优选推荐“亚非拉”出口方向。推荐:客车、逆变器、电表、风电整机、注塑机、摩托车、船舶。

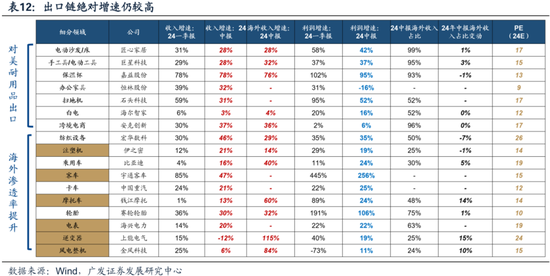

典型公司来看,在A股收入负增长的背景下,多数出口链收入还有20%以上的增长,需求侧景气仍高增。

(六)科技创新:稀缺的景气方向,筹码扰动集中在短期

电子为代表的科技产业周期持续复苏,消费电子和AI上游领域领先A股开启主动补库。

A股非金融库存已磨底3个季度,始终未见明显的向上弹性,源于需求始终疲弱,企业补库意愿低迷。

但是,电子链条看到了AI和消费电子两条明显的需求拉动力,相关的上游产业率先进入补库周期,如服务器、光模块、PCB、AI芯片、 CIS、射频、存储、消费电子零部件及组装等。

合同负债领先A股非金融复苏,继续推荐科创芯片指数。

远期展望角度,A股非金融的预收账款+合同负债持续下行的背景下,半导体设备、数字芯片设计等已率先改善,预示远期收入修复。

继续推荐科创芯片指数,重仓半导体设备、数字芯片设计等,受益于国产替代浪潮带来的订单改善。

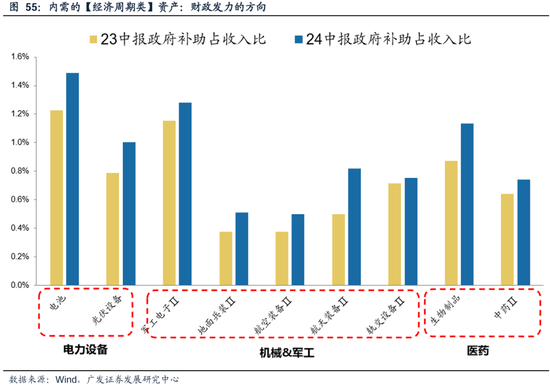

(七)内需挂钩的【经济周期类】资产,找财政支持的α

中报内需板块疲弱,重点可能在于财政资金重点支持的领域:比如电网投资、半导体国产替代、创新药补贴、设备更新和以旧换新。

六、风险提示

地缘政治风险;全球经济下行超预期;海外政策及降息节奏不确定;中国货币及财政政策的出台时间及形式存在不确定;盈利环境发生超预期波动。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论