作者 | 特约撰稿人 辛晓彤 编辑 |余乐

经历了疫情后一年多的高增长后,运动品牌的线下营收增速再次被线上超过

传统鞋服行业可能没料到,疫情结束后仅过一年,线下门店再次变得冷清,电商再次成为拉动营收增长的关键。依赖电商渠道维持增收大盘原本是疫情三年的常态,但在内需复苏弱于预期、消费者愈发谨慎的当下,这或将成为多数传统企业必须面对的现实。

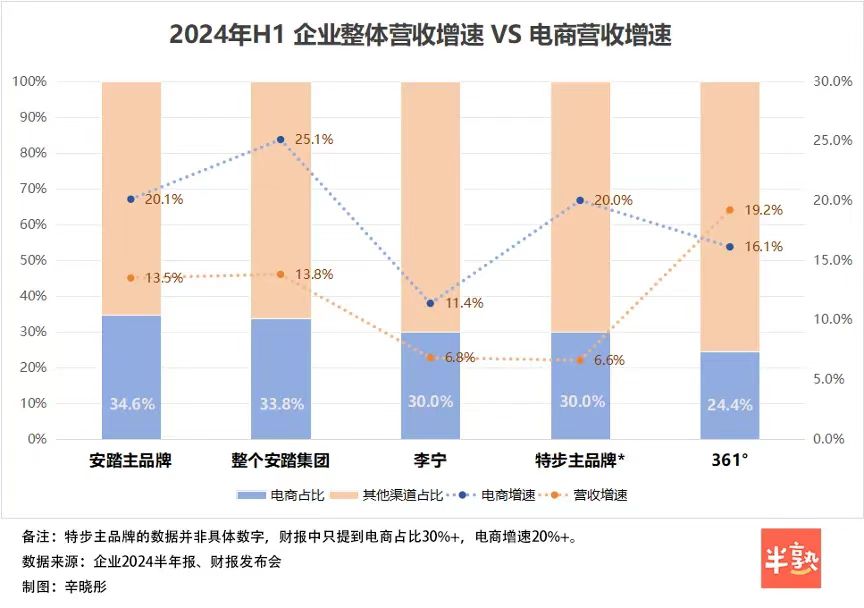

从港股运动品牌发布的中报可以看出,2024年上半年,各家行业龙头公司的电商渠道营收增速普遍高于整体增速,只有361°是个例外。社会整体情况也是如此:2024年上半年,中国实物商品网上零售额同比增长8.8%,远高于社会消费品零售总额3.7%的增速。

这样的情况是很多公司没有想到的。疫情结束后,整个2023年乃至2024年前两个月,实体店都显示出复苏的气象。一位李宁的经销商告诉我们,他们2023年线下流水大约回归至疫情前的七八成。财报数据也显示,李宁(HK:02331)上下半年的线下渠道流水增长率均超过全渠道增长率。

特步国际(HK:01368)更是将“线下消费复苏强劲”几个字写进2023年半年报:“自2023年1月初以来……在线购物的主导地位因人们更渴求实体消费而有所动摇,消费者普遍回归至实体店。”

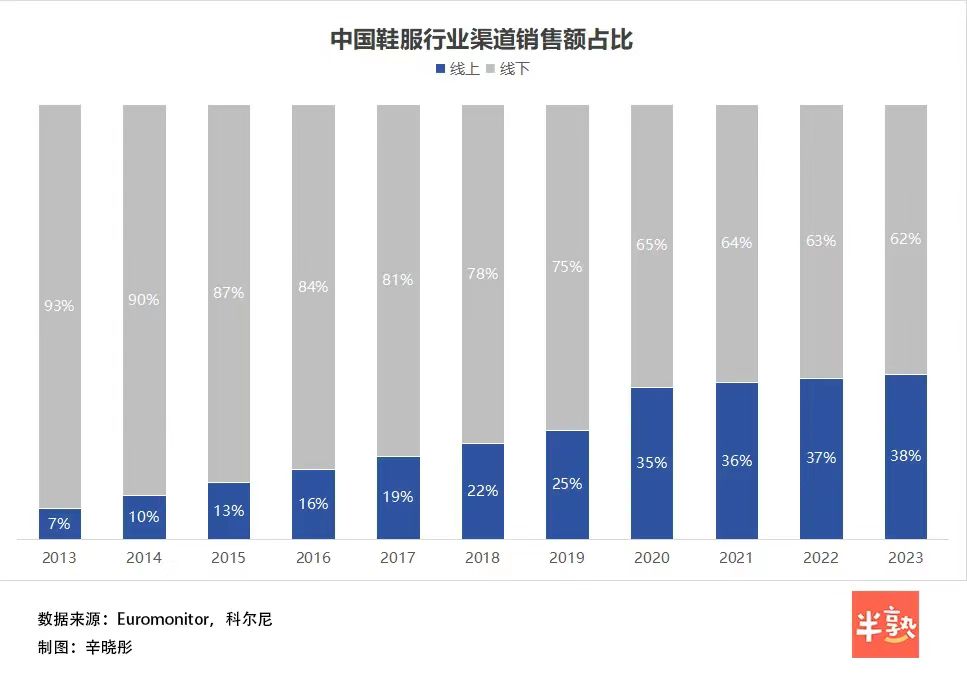

传统消费品牌之所以对门店如此看重,是因为这个渠道仍然是营收主阵营,占到总体的60%以上。尽管电商渠道的销售占比逐渐走高,并在疫情三年跨步迈上一个新台阶,但在短期内,渠道格局不会发生实质性翻转。

但是,最近半年多,那些“普遍回归实体店”的消费者似乎又改变了主意,重新回到了电商渠道。线下门店期待的“回归疫情前的水平”也没能复现。品牌大力宣扬电商高速增长的同时,也无法掩盖线下拖后腿的尴尬。这种情况下,各品牌不得不使出十八般武艺,试图在存量市场抓住一丝新的增量。

线下挑战加剧

从宏观经济来看,2024年1-7月社会消费品零售总额增长3.5%,服装、鞋帽、针纺织品类同比增长0.5%,6月和7月分别下跌1.9%和5.2%。消费者对待“购物”仍然以谨慎为主。

科尔尼最新的报告《中国时尚鞋服行业的十大趋势与挑战》中提到,中国人均鞋服占比支出较高,2023年约占4.8%,高于同期美国的2.1%和日本的1.3%,“未来将进一步收敛”。

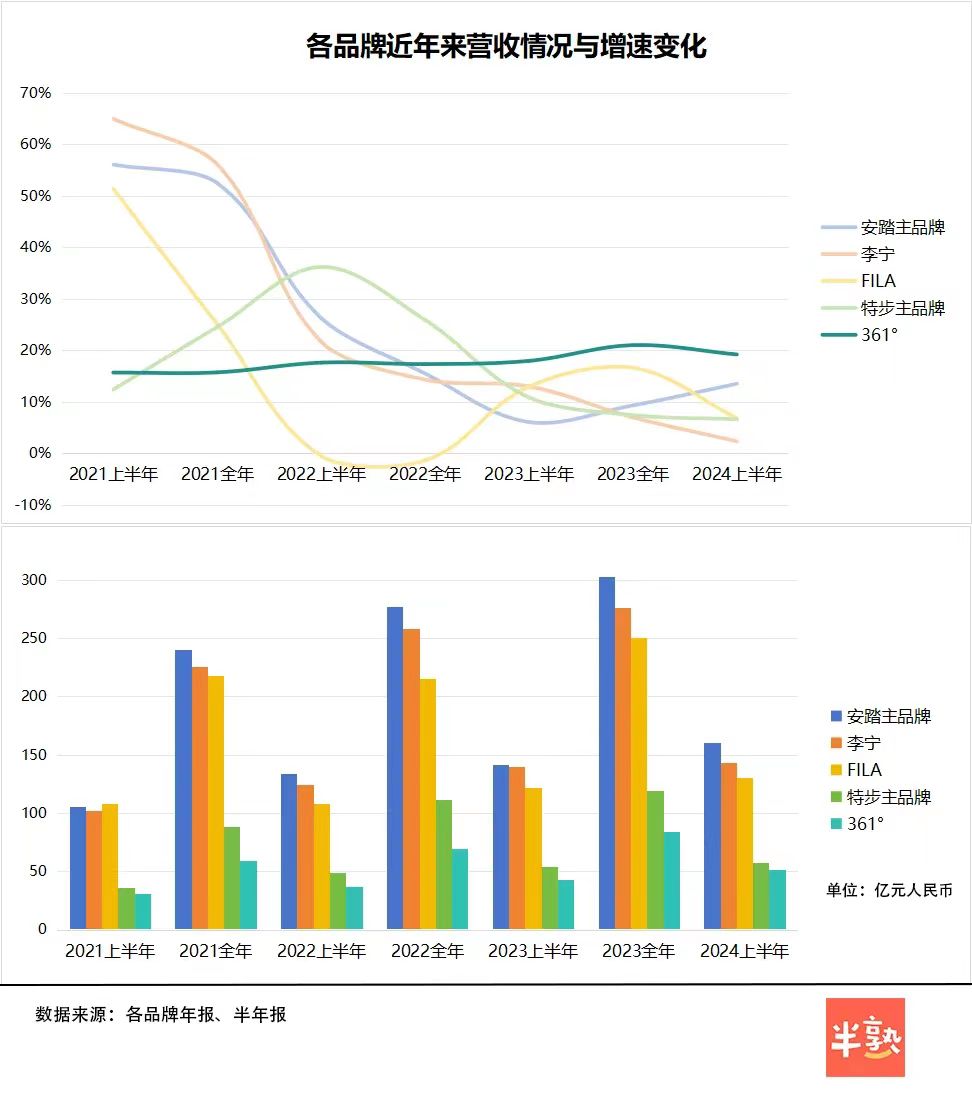

对消费行业的“优等生”运动鞋服而言,上半年维持住营收增长已然不易。与2017年至2019年的持续高增长,以及2020年至2022年的大起大落相比,这两年品牌的营收增速较为平稳。

不少鞋服品牌都下调了年初制定的全年收入和利润预期。李宁的财报发布会多次提到“不以规模增长为主要目标”,特步国际和FILA都在提“保健康”,安踏集团(HK:02020)是为数不多的保持双位数增长的龙头企业,但也并非信心满满:“我们也有一些挑战,并不是轻松做到……”集团联席CEO赖世贤对双位数的年终预期如是说。

似乎只有主攻下沉市场361°(HK:01361)暂时没有“近忧”。

“线下难”成为企业共同的痛点。在周末的北京王府井步行街,部分品牌门店的店员也向我们证实,跟2023年同期相比,今夏的客流量少了很多。

李宁联席CEO钱炜在财报发布会上提到,“线下流水面临非常大的挑战”,对企业健康稳健运营的要求越来越高。中报显示,李宁2024年上半年线下流水约下降5%,而2023年上下半年均上涨超过10%,不过这也与2022年的基数较低有关。

特步主品牌没有公布线下流水相关数据,但相比于20%以上的电商增速(营收贡献比超过三成),6.6%的品牌总营收有些相形见绌。业绩交流会上,特步国际管理层提到,其同店销售(同一间销售店在不同年份相同时期下的销售额)大约有1%-3%的下跌。

安踏旗下品牌FILA的情况相对特殊:其1981家门店全部自营,虽然没有中间商赚差价,但在市场不景气的时候也没有经销商共同分担风险。这在一定程度上造成了其业绩的大起大落。从上述增速变化的图表中可以看到,2022年,FILA是众多港股行业对手中唯一负增长的品牌,当时业界曾对其运营能力表示过担心;2023年FILA几乎领涨,营收增速仅次于361°;2024年上半年品牌增速又有所下滑,落到个位数增长。

行业下游同样面临挑战。作为运动品牌大型零售商和经销商,滔搏(HK:06110)和宝盛国际(HK:03813)均面临营收压力。

9月10日晚间,滔搏发布盈利警告,预计截至8月31日止的六个月内纯利较上下跌约35%。此前,滔搏在2024/2025财政年度一季度(2024年3月-5月)报告中提到集团销售金额同比下跌5%左右,并提到二季度(6月-8月)极端天气影响下线下客流减少,外加消费信心减弱,使得居民在纺织服装等耐用品类上的支出相对谨慎。

宝胜国际上半年业绩也下跌了近9%,其中第二季度收入下滑超一成。

面对线下门店流水遭遇的挑战,几乎所有企业都在提升门店转型升级、优化顾客体验、强化线上融合、精准营销策略等等。那么近一年来企业都采用了哪些战术或者举措,以期一改线下颓势?

企业应对之法

整体而言,现阶段鞋服市场正在经历“开大店、提店效”的阶段。

在过去,门店数量与企业营收息息相关。只要开的门店足够多,营收的基本盘就足够大。但现在,企业都过起了“精打细算”的日子——数量是次要的,质量才是关键。近年来,不少企业都在关闭低效门店,降低街边店占比,增加购物中心的布局,注重提高单店平均面积和店效。

当然,提升店效是一个需要供应链、品牌与销售端前后合力的大工程。店效提升往往能带动企业整体效率的转变。近两年不少鞋服企业利润增速高于营收增速,亦或是营收负增长但公司正盈利,都是与提升效率、降低成本有关。

前文提到,361°算是一个“逆趋势”的品牌,线下销售增速快于线上。常年根植的下沉市场为其提供了大量势能。361°的定位几乎就是按照当下的消费热词“性价比”和“平替”量身定做的。根据品牌中报,2024年,361°品牌授权的5740家门店中,有75.7%位于三线及以下城市。

这也让不少品牌看好“下沉”这条道路。斯凯奇中国总经理陈哲远此前在接受我们采访时提到,下沉市场的“空白点”仍然很多,关键是如何有针对性“下沉”。陈哲远提到自己的策略,包括去一个城市研究头部品牌布局。“市场信息不是秘密”,他说,斯凯奇会去了解城市的人口、GDP、消费氛围,再评估是否入驻。

此外,下沉更需要合作伙伴,例如商业地产商和当地经销商。在下沉市场,单一品牌的知名度和影响力还是会弱一些,更需要当地市场有话语权的合作方共同开拓。

因此,下沉市场是一个机遇和挑战并存的选择,并不是所有品牌都能适应。优衣库在三四年前就明确了下沉策略,但“品牌数读”2024年1月曾指出,优衣库在三四线城市的发展速度不及高线城市,部分门店店效不佳。

更何况,企业进军下沉市场,需要匹配下沉市场的产品与价格,这中间的平衡不容易掌握。FILA大中华区总裁姚伟雄就明确表示不会下沉,以维持品牌调性,哪怕牺牲短期业绩。

也有品牌直接从门店入手,把“概念店”的理念应用到整体门店。所谓“零售概念店”(Concept Store),是以传递品牌文化、提升品牌价值为主的门店。概念店以区别于其他零售店的设计、装修,把消费者带入特定情境,给出不同的购物体验,因此也往往会发展成为网红店,吸引消费者到店打卡。概念店在奢侈品、时尚品牌甚至汽车品牌之间都非常流行。

2017年前后,零售概念店逐渐成为品牌新零售的“实验场”,阿迪达斯、彪马、安德玛等国际品牌纷纷在国内开设概念店,安踏、李宁等国内一线运动品牌也在进行这方面的尝试。随着品牌越发强调线下消费者体验,概念店已经和品牌旗舰店、直营店等没有明显的泾渭之分。

耐克或许是在这方面投入最多、影响力最大的品牌。2018年开始,耐克推出了一系列命名为Live、Rise、Unite等门店,定位不同,有些主打社区门店,有些提供不一样的会员服务,有些则集中在城市文化宣传。

如今安踏主品牌也在做类似尝试,在2023年的投资者日上,安踏主品牌CEO徐阳提出将安踏未来的零售业态划分成 5 个等级,以匹配不同的商圈和人群,分别是:竞技场级(Arena)、殿堂级(Palace)、精英级、标准级、基础级。

目前首家Arena门店在沈阳中街开业,占地面积2751平方米,共有两层;首家PALACE门店则落户北京王府井大街,经营面积500平方米,共三层,尽管定位不同,如此大面积的门店均是集销售、社交、品牌文化宣传于一体。

安踏主品牌自身也演化出多个子品牌,并开有专门的门店,例如安踏作品集、安踏冠军等,前者是品牌球鞋集合店,后者以“奥运冠军同款”为卖点,聚焦户外赛道。

眼花缭乱的门店类型并不是重点,不同门店销售不同的产品才是目的,大众定位的安踏主品牌把供应链一再细分,希望打破一个区域一盘货的常态。

即便是线上线下也有差别,我们在“安踏冠军”门店看到的一件超过2000元的冲锋衣,在品牌天猫旗舰店并没有售。

至于门店改造是否奏效,或许只能通过年底的财报数据来证明了。

海量资讯、精准解读,尽在新浪财经APP

发表评论