财联社9月11日讯(记者 夏淑媛) 截至9月11日,共有77家人身险公司在保险业协会网站披露二季度偿付能力报告,这些公司的资本充足率和风险承担情况也随之浮出水面。

整体来看,截至二季度末,受益于净利润增长或部分公司增资发债,以太保寿险、泰康人寿、中邮人寿为代表的头部公司偿付能力充足率有所上升;但部分中小型险企依然面临一定的资本补充压力,偿付能力仍显吃紧,其中合众人寿、华汇人寿、三峡人寿、北大方正人寿4家则因风险综合评级较低导致偿付能力不达标。

中央财经大学中国精算科技实验室主任陈辉对财联社记者表示,险企仅仅依靠外源性资本补充,难以从根本上破解资本困局,只有摆脱传统粗放式发展模式,加强资产负债匹配管理、实现精细化运营,不断提高自身的“造血”能力才是长久发展根本之计。

受益于上半年净利润增长或增资发债,多数人身险公司偿付能力环比有所提升

偿付能力是衡量一家险企资本充足度与风险承担情况的重要指标。

截至2024年二季度末,保险业综合偿付能力充足率为195.5%,环比一季度下降0.1个百分点;核心偿付能力充足率为132.4%,环比上升2.1个百分点。

人身险公司来看,截至2024年二季度末,其综合偿付能力为185.9%,较一季度末186.2%略有下滑;核心偿付能力为115.7%,较一季度末113.5%有所提升。

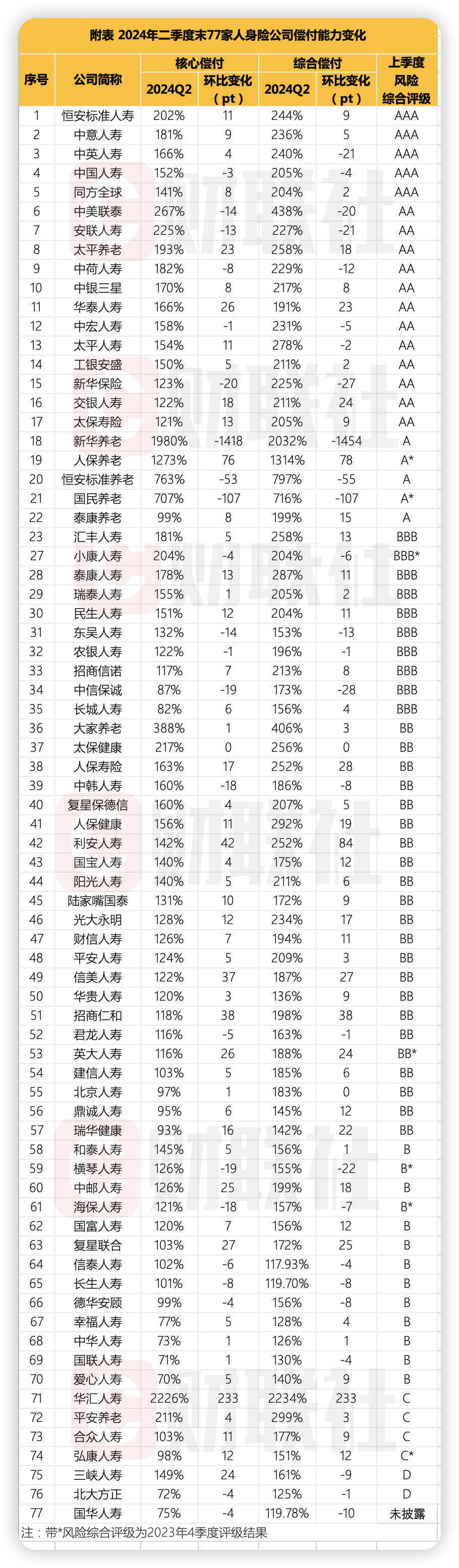

据财联社记者统计,在披露二季度偿付能力报告的77家人身险公司中,48家综合偿付能力充足率环比有所上升,2家环比保持不变,27家环比有所下滑;从核心偿付能力充足率来看,54家险企环比有所上升,1家保持不变,22家环比有所下降。

从趋势来看,2024年上半年,以泰康人寿、中邮保险等险企为代表,这些公司规模与效益两端表现向好,偿付能力也环比大幅提升。以中邮保险为例,该公司2024年上半年盈利56.9亿元,同比增长99%,其核心、综合偿付能力充足率也分别提升25、18个百分点。

此外,上半年分别有利安人寿、太保寿险、中英人寿通过发债成功“补血”偿付能力。其中,利安人寿核心偿付能力从一季度100%大幅提升42个百分点至142%;综合偿付能力从168%上升至252%;环比增加84个百分点;而泰康养老、太平养老、中华人寿等险企则通过增资,偿付能力得以提升。

部分中小险企面临资本补充压力,信泰人寿等3家人身险公司综合偿付能力低于120%

按照偿付能力管理规定,对于核心偿付能力充足率低于60%,或综合偿付能力充足率低于120%的机构,会被列为数据核查的重点对象。

据财联社记者统计,2024年二季度末,77家披露二季度偿付能力报告的公司中,有信泰人寿、长生人寿、国华人寿3家综合偿付能力充足率低于120%。

据悉,2024年1月,监管批复同意信泰人寿增资,该公司注册资本从50亿元增加到102.04亿元。在增资“补血”后,受益于公司净资产及保单未来盈余增加,信泰人寿一季度末的核心、综合偿付能力充足率分别上升10.08和8.56个百分点,但是二季度则继续滑落。

业内人士分析,受资本市场环境及利率波动影响,信泰人寿利润承压,导致公司实际资本和核心资本减少,偿付能力下滑。

值得注意的是,针对保险公司的一些创新业务开展,监管部门要求其具备的偿付能力条件是:核心偿付能力充足率不低于75%、综合偿付能力充足率不低于150%。

总体上看,部分中小险企仍面临一定的资本补充压力。据财联社记者统计,披露偿付能力报告的77家人身险公司中,中华人寿、北大方正人寿、国联人寿、爱心人寿4家公司的核心偿付能力充足率低于75%。

鼎诚人寿、瑞华健康、爱心人寿、华贵人寿、国联人寿、幸福人寿、中华人寿、北大方正人寿、国华人寿、长生人寿、信泰人寿的综合偿付能力充足率低于150%。

北京大学中国保险与社会保障研究中心副主任朱南军认为,偿二代二期工程对夯实资本质量、优化资本风险计量起到了积极作用,但同时也给保险公司资本管理带来更大的调整,尤其是在利率走低、投资波动的环境下,保险业呈现逆周期经营特征,随着偿付能力监管政策趋严,部分保险公司资本管理矛盾显现。

陈辉表示,风险与资本、风险与收益是保险偿付能力管理的底层逻辑,但是当前很多保险公司存在的问题是强调资本管理而轻视资产管理。在他看来,狭义上做大权益数字就认为实现“管资本”的目标,既不现实也很危险。偿付能力监管不应仅仅停留在“管资本”上,而应强化“管资金”,即加强保险资金运用监管,只有这样才能督促保险公司的“三会一层”做出建设性努力。

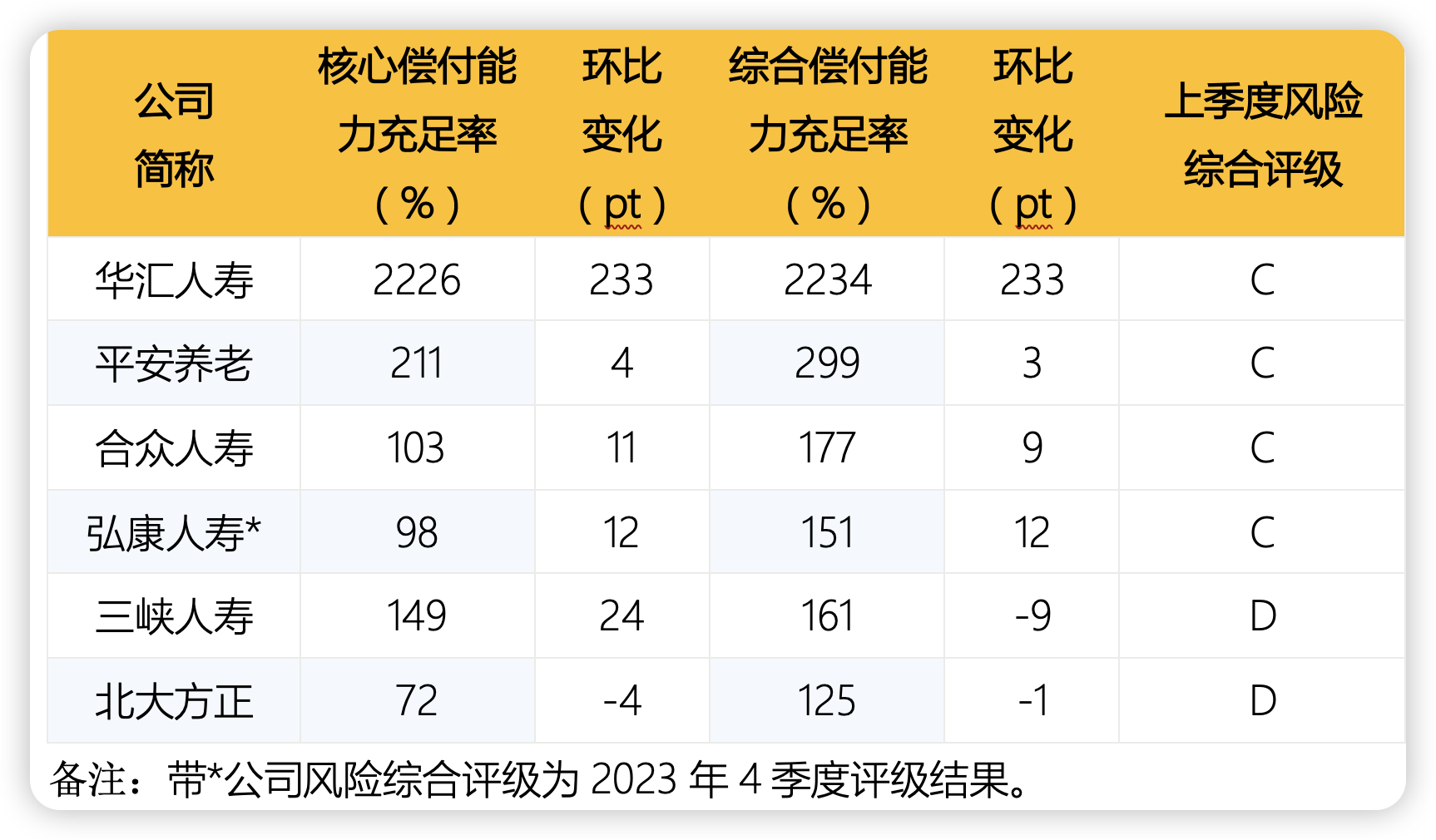

因风险综合评级为C或D类,合众人寿、华汇人寿、三峡人寿、北大方正人寿4家偿付能力不达标

按监管规定,偿付能力达标须同时满足三大条件:一是核心偿付能力充足率不低于50%;二是综合偿付能力充足率不低于100%;三是风险综合评级在B类及以上。

截止9月9日,有77家人身险公司按期披露2024年二季度偿付能力报告,其中4家公司皆因风险综合评级较低偿付能力不达标。

具体来看,北大方正人寿、三峡人寿的风险综合评级为D,合众人寿、华汇人寿的风险综合评级为C。不过,以上4家险企的核心偿付能力充足率和综合偿付能力充足率均在监管红线以上。

据悉,自2023年一季度开始,三峡人寿的风险综合评级由C转为D。彼时,三峡人寿称,公司面临的主要风险是偿付能力承压以及相关的战略和可资本化等,公司正在持续推进偿付能力改善工作,保障长远健康发展。

自2022年四季度以来,北大方正人寿便陷入偿付能力不达标的窘境,该公司预测,其2024年三季度末核心、综合偿付能力充足率指标还将进一步下滑至39.62%、79.24%。

从华汇人寿来看,2022年一季度以来,该公司已经连续9个季度风险综合评级为C类。华汇人寿在偿付能力报告中披露,因其治理相关问题整改工作尚未完成,监管部门认为公司操作风险较大,风险综合评级结果由B类降为C类。

合众人寿风险综合评级为C类,主要因为操作风险较大所致。该公司表示,针对该类问题,将按照既定的方案推进相关整改工作。

值得注意的是,另有弘康人寿等险企并未在报告中披露2024年一季度风险综合评级信息,业内人士认为,不排除这些险企也属于不达标的情况。

其中,针对2023年四季度、2024年一季度公司风险综合评级均为 C类,平安养老表示,公司最近一次风险综合评级结果通报中的资金运用、保险业务得到了有效改善,风险综合评级得分已达到B类分数,但由于监管有关风险综合评级评价调整规则的原因,因此2024年一季度公司风险综合评级暂维持上季度评级结果。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郝欣煜

发表评论